ファンド相関分析¶

このセクションでは、確定拠出年金(DC)プランで提供されている各ファンド間の相関関係を詳細に分析します。相関分析は、効果的な分散投資戦略を構築するうえで重要な要素です。

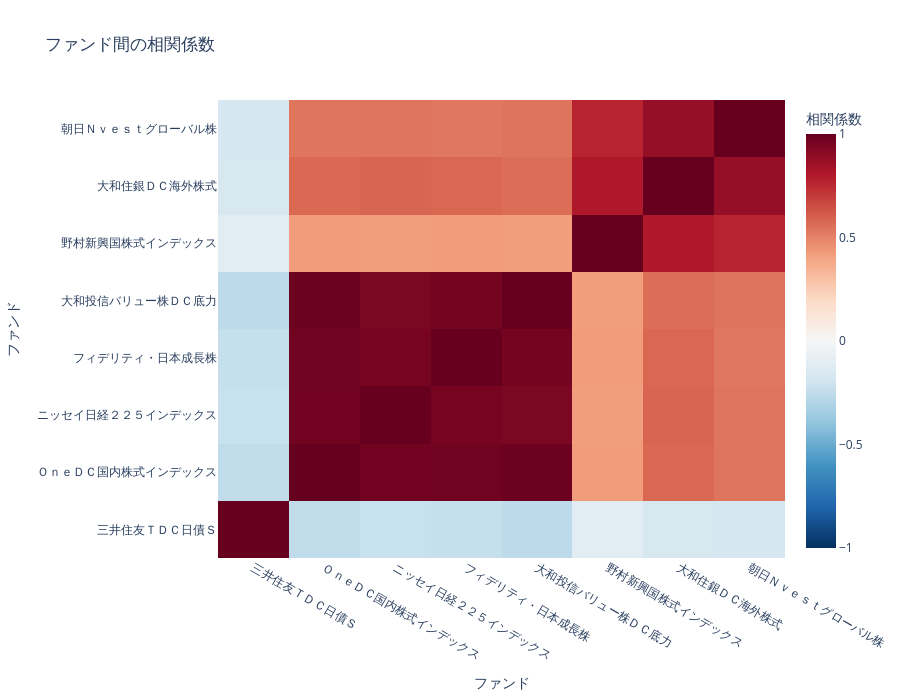

相関マトリックス¶

下図はファンド間の相関係数を視覚化したヒートマップです。色が濃いほど相関が高く(赤色)、色が薄いほど相関が低い(青色)ことを示します。

※対話的なグラフを表示するには、上記のリンクをクリックしてください。

主な相関関係の特徴¶

分析結果から、以下の重要な相関関係が観察できます:

国内債券と他資産の関係:

三井住友TDC日債Sは他のほとんどの資産クラスとの相関が低く、特に株式系ファンドとは負の相関を示す傾向があります

これは国内債券が効果的なポートフォリオ分散手段となることを示しています

国内株式ファンド間の関係:

OneDC国内株式インデックス、ニッセイ日経225インデックス、フィデリティ・日本成長株、大和投信バリュー株DC底力などの国内株式ファンド間では、非常に強い正の相関(0.8〜0.9程度)が見られます

これは国内株式ファンド同士の分散効果が限定的であることを示唆しています

国内株式と海外株式の関係:

国内株式ファンドと海外株式ファンド(大和住銀DC海外株式、野村新興国株式インデックス、朝日Nvestグローバル株)との間には中程度の正の相関(0.5〜0.7程度)があります

この中程度の相関により、国際分散投資には一定の効果があると言えます

海外株式ファンド間の関係:

大和住銀DC海外株式と野村新興国株式インデックスの間には強い正の相関(約0.8)が見られます

これは先進国と新興国の株式市場が同様の動きをする傾向があることを示しています

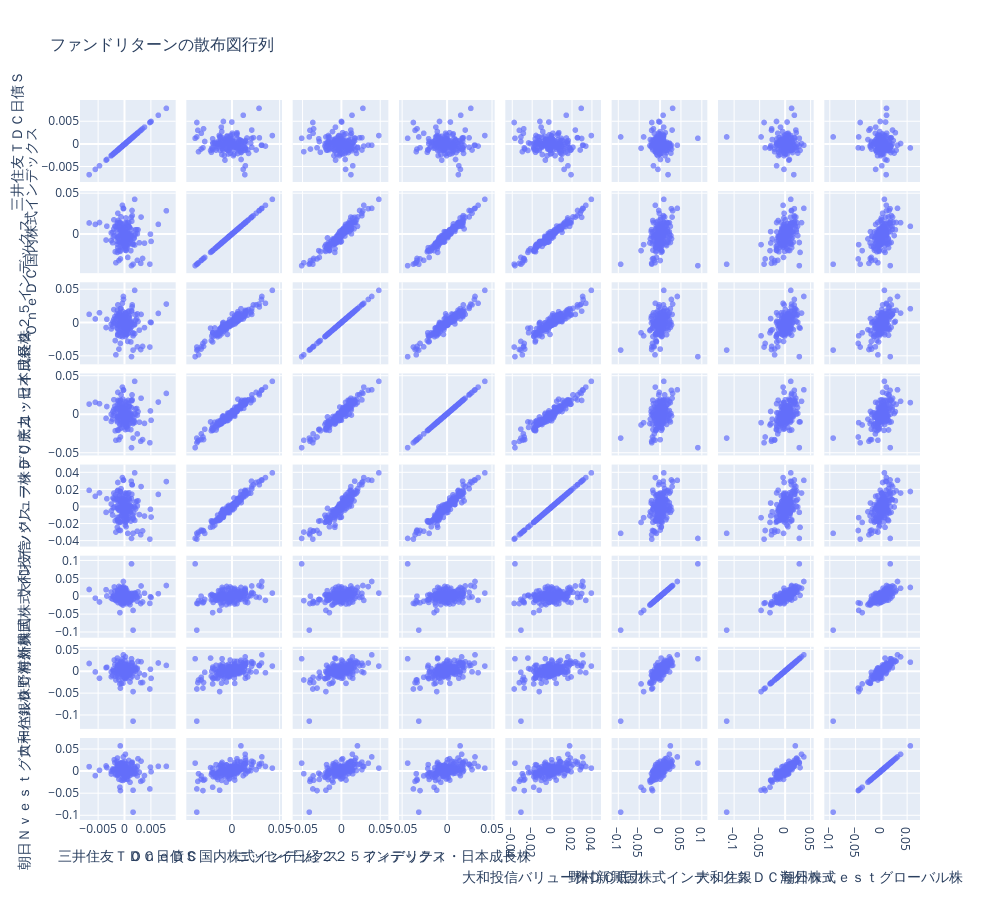

散布図行列(分布図行列)¶

下図は各ファンド間のリターンの関係を散布図で示したものです。対角線上には各ファンドのリターン分布が表示されています。

※対話的なグラフを表示するには、上記のリンクをクリックしてください。

散布図からの洞察¶

散布図行列からは以下のような洞察が得られます:

線形関係の強さ:

国内株式ファンド間の散布図では、点が直線上に近く分布しており、強い線形関係(高い相関)を示しています

一方、三井住友TDC日債Sと株式ファンドの散布図では、点が円形に近く分布しており、相関が低いことがわかります

リスク・リターン特性:

対角線上の分布図から、三井住友TDC日債Sは変動幅が小さく(低リスク)、株式ファンドは変動幅が大きい(高リスク)ことが確認できます

特に海外株式や新興国株式ファンドは分布の広がりが大きく、リスクが高いことがわかります

極端な値(外れ値):

いくつかのファンドでは、市場の急変時に対応する外れ値が観察されます

これらの極端なイベントは、長期的なポートフォリオ構築において考慮すべき重要な要素です

相関関係の経時変化¶

相関係数は時間とともに変化する可能性があります。特に市場ストレス時には、通常は相関の低い資産間でも相関が高まる「テールリスク」が発生することがあります。

主な経時変化の例¶

国内株式と海外株式の相関:

市場危機時には、通常は中程度の相関である国内株式と海外株式の間の相関が高まる傾向があります

これは、グローバルな市場ショックが同時に複数の市場に影響を与えるためです

債券と株式の相関:

通常時は低い、または負の相関を示す債券と株式ですが、極端な市場ストレス時には相関パターンが変化することがあります

このような変化は分散効果を一時的に低減させる可能性があります

投資戦略への示唆¶

相関分析の結果から、以下の投資戦略上の示唆が導き出されます:

効果的な分散投資:

三井住友TDC日債S(国内債券)は、他の資産との相関が低いため、ポートフォリオのリスク低減に大きく貢献します

国内株式ファンド間の相関が高いため、複数の国内株式ファンドに分散投資するよりも、国内株式と海外株式、債券などの異なる資産クラスへの分散がより効果的です

海外投資の役割:

大和住銀DC海外株式や野村新興国株式インデックスなどの海外株式ファンドは、国内株式との相関が中程度であるため、一定の分散効果が期待できます

ただし、市場ストレス時には相関が高まる可能性があることを考慮する必要があります

ポートフォリオ全体のバランス:

最適なポートフォリオは、単に相関の低い資産を組み合わせるだけでなく、各資産のリスク・リターン特性とポートフォリオ全体の目標を考慮して構築する必要があります

次章の「ポートフォリオ最適化」では、これらの相関関係を考慮した最適な資産配分を提案します